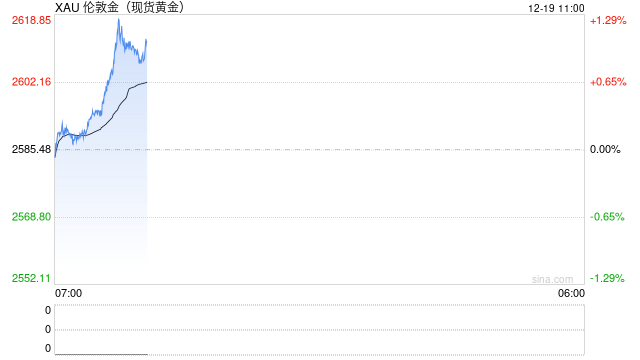

中信证券发布研报称,2025年黄金表现宏观面应重点关注财政和通胀的表现,交易面应关注央行购金和地缘冲突。站在中长期叙事背景下,2025年美国“稳财政”的风格并不一定能够驱动黄金价格进一步上行,仍需关注财政扩张规模。全年来看,黄金行情尚未结束,料将呈现高位震荡的行情,全年中枢或仍位于2800美元/盎司左右。2025年二季度,受限于美元偏强因素影响黄金价格或存在压力,下半年应重点关注美国通胀与增长节奏错配问题对黄金价格的驱动。中长期在美国债务叙事和“去美元化”趋势的带动下,黄金中长期仍存在较大的配置机会。

中信证券主要观点如下:

美国债务视角:2025年或难驱动黄金价格站上新台阶。中长期来看美国债务问题是影响黄金价格走势的新叙事。从以下几个视角深度探讨:

美国债务增长:2025年债务上行程度不足以驱动黄金价格上涨。2008年以来若美国债务同比增速超过GDP增速5%,黄金价格大概率能实现同比正增长。2025年美国“稳财政”的风格不一定能驱动黄金价格进一步上行,若债务同比增速超过9%对黄金价格产生驱动作用的概率更大。

美国财政部发债:财政驱动黄金价格上涨需要当前的发债规模进一步增长。美国财政部发债规模与黄金价格走势亦具有显著的正相关性,2008年后,若美国财政部月度发债规模同比增速超过25%,黄金价格大概率能实现同比正增长。当前美国财政表现驱动黄金价格需要进一步增加规模。

债务上限问题:未来两年美国达成债务上限的难度较小。美国债务上限抬升多数会带动黄金价格上涨。2025年1月1日美国或难爆发较大的债务上限问题,统一政府情形下未来两年债务上限抬升或难出现较大矛盾冲突事件。

黄金观点:行情尚未结束,料呈现高位震荡的行情,全年中枢或仍位于2800美元/盎司左右。2025年影响黄金价格最主要的宏观因素为通胀与财政,交易面应关注央行购金和地缘政治:

第一,美联储降息节奏相对稳定,美元美债整体高位震荡,并非趋势性影响走势的核心因素。美国经济“软着陆”或难通过带动避险情绪进一步推升黄金价格表现,且2025年二季度受限于美元偏强因素影响或存在压力。

第二,明年宏观面应重点关注财政、通胀与增长的节奏错配问题。综合增长与通胀判断,预计明年下半年通胀上行的速度(时点)快(早)于经济回稳的现象,需持续关注财政和通胀的变化对商品的带动作用。

第三,交易面上仍然需要关注地缘和央行购金的带动作用。2024年10月以来央行购金规模略有增加,不过较上半年的增幅略有回落。明年需持续观察购金进程;此外,俄乌与伊以冲突在结束前需要关注短时烈度上升对黄金价格的影响。

风险因素

美联储降息超预期;美与非美地区经济基本面差超预期;全球经济及金融危机发生概率超预期;地缘政治走势超预期。

2004新澳精准资料免费提供,最新成语解释落实_The51.94....

2024澳门新资料大全免费直播,最新成语解释落实_HD36.60....

亚洲欧美日本私人家庭影院:真实性答案曝光落实在现代生活中,随着...

香港的转型与未来展望:融合传统与现代的独特路径引言香港,这个...

欧洲杯冠军奖励欧洲杯是欧洲足球的最高荣誉之一,每四年举办一次。对于获...